如若不出意外,小米将会顺利在香港IPO,而其掌门人雷军的身家将超越马化腾、马云、许家印等人,晋升为中国新首富,并或将与比尔·盖茨、沃伦·巴菲特、杰夫·贝佐斯比肩,入列全球四大富豪之列。

在香港联交所4月24日公布同股不同权的“上市新政”后,小米完成IPO准备的最后拼图。根据港交所官网显示的材料,小米已于5月2日提交在港上市材料。市场估计其将于6月底或7月初正式挂牌,继之考虑以CDR(中国预托证券)形式在内地上市。

雷军在招股书草拟本中的公开信内表示,小米不是单纯的硬件公司,而是创新驱动的互联网公司。具体而言,小米是一家以手机、智能硬件和 IoT 平台为核心的互联网公司。小米有勇气、有决心推动一场深刻的商业效率革命 ,永远坚持硬件综合净利率不超过5%。

作为2018年最受全球关注的IPO,多家券商预计,小米估值高达1000亿美元,而德意志银行甚至给出最高1629亿美元的估值。此次负责小米赴港IPO的保荐人,中资投行为中信证券,外资保荐人为高盛和摩根士丹利。

如果按1000亿美金的市值作为估算,持股高达77.8%的雷军个人身家将会达到778亿美元,将超过Zara的创始人阿曼西奥·奥特加,史上第一次将华人在全球富豪榜的位次,提升到全球前五之列。

值得注意的是,在过去的2018年一季度,仅智能手机一项,小米全球出货量增长53.9%,远超前十大手机厂商中的任何一家,这使得小米千亿美元的估值含金量更高。

小米的估值和雷军的身家

小米公司成立于2010年4月,是一家专注于高端智能手机、互联网电视及智能家居生态链建设的创新型科技企业。

小米初步招股文件显示,小米计划将30%IPO募集资金用于研发及开发智能手机、电视、笔记本电脑、人工智能音响等核心产品;30%用于扩大投资及强化生活消费品与移动互联网产业链;30%用于全球扩展;10%用作一般营运用途。

小米的估值是市场上关注的核心。事实上,目前关于小米的估值是多少,市面上有一少传言,从680亿美元,800亿美元到2000亿美元,各种说法众说纷芸。

一位基金投资人告诉智通财经APP,4月份某小米专项基金完成了近2亿元的小米股权的交割,其PRE-IPO前的估值超过800亿美元,“依此计算,小米此次上市保守的估值应该在900-1200亿美元的区间”。

5月2日,根据来自财联社自保荐机构处的消息,小米IPO定价基本确定在1000—1200亿美元,基石投资者定价在800亿美元以上。

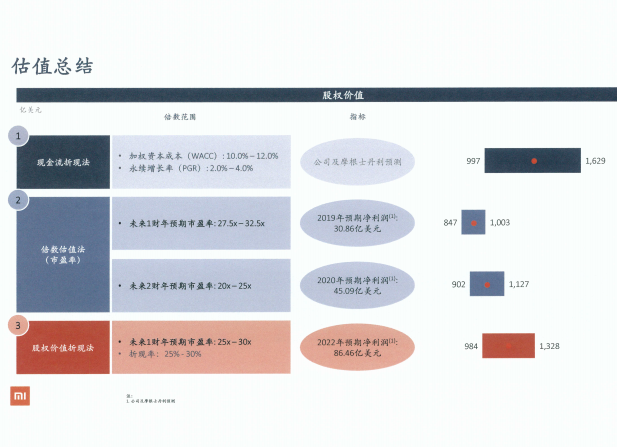

此前德意志银行亦出具一份报告,其用DCF模型、相对估值、DEV三种思路做了一个分析,将对比的标的是腾讯(00700)、亚马逊、Google、阿里巴巴和Facebook。主要将增长性、市盈率、毛利率、净利率、EBITDA等各种财务比率做了比较,认为小米的估值应在847亿-1629亿美元区间。

事实上,按照市场上主流的券商观点,小主的估值应在1000亿美元左右,而以雷军占据小米77.8%的股权比例换算,的雷军个人身家将会达到778亿美元。

778亿美元是个什么概念?2018年3月6日,福布斯官方发布了2018年全球亿万富豪榜中,马云、马化腾和许家印各以453亿美元、390亿美元、303亿美元的身价,位列中国三甲。而马化腾最高的位次是全球第17位。

如果放到全球中,微软创始人比尔·盖茨、伯克希尔哈撒韦创创始人沃伦·巴菲特、亚马逊杰夫·贝佐斯、ZARA创始人阿曼西奥·奥特加、facebook创始人马克·扎克伯格分列全球前五。其中贝佐斯、奥特加、扎克伯格的财富分别为728亿、713亿、560亿美元——但考虑到亚马逊股价在过去的4个月连创新高,贝佐斯的个人财富已超过800亿美元,并成为新晋全球首富。

也即是说,是香港IPO一旦成行,则雷军的财富将超过奥特加,并将华人首富的门槛拉高至700亿美元的级别,并位居全球第四,而此前这一榜单历史上华人位置最高的是李嘉诚,基位置是第10。

2018年手机出货量大幅超过1亿台?

值得注意的是,在2018年第一季度全球智能手机出货量排行榜出炉后,加之小米澎湃S2处理器进入商用量产阶段,使得该公司的估值或水涨船高。

2018年第一季度全球手机出货量约3.2亿台,中国市场手机出货量约1亿台。此中,在全球手机十大厂商中,小米增速最猛,其全球出货量2100万台,同比增长53.9%。此中,国内出货量同比增长43.1%——此在中国智能机销量同比下滑21%至9200万台的背景下尤其难得。

同时,在全球第二大人口国家印度中,小米表现更为耀眼。2018年第一季度,印度手机出货量同比增长了48%,其中智能手机整体出货量达2950万台。在智能机领域,小米以31%的市场份额在2018年第一季度领跑,之后依次为三星(26%)、viv0(6%)、OPPO(6%)以及华为荣耀(3%)。

作为对比,小米的印度市场份额在2017年第一季度还是13.1%。这一数字也是2014年第一季度以来的第二高纪录,当时三星占据了33%的份额。

2017年年中,当小米月均出货量出现好转时,雷军宣布,小米将尝试销售一亿部智能手机。可惜的是,2017年小米仅成功突破9000万大关。不过,在印度市场获得爆发性增长,同时在俄罗斯、波兰和西班牙数家线下实体店获得突破的时点,小米2018年的销量或远超1亿台。

更为重要的是,4月28日《Digitimes》发文称,台积电即将量产小米的松果澎湃S2处理器,该处理器将使用16nm制程,为八核芯处理器,据传综合性能将看齐华为海思的麒麟960。

在国家大力支持自主芯片产业的今天,小米也将成为继华为之后,第二家自主开发处理器的大型手机厂商。

两大因素让小米的估值再添砝码。一位香港的投行人士亦向媒体透露,小米成为香港首批同股不同权上市企业八九不离十,VC圈子也正在对小米的股份进行疯狂“扫货”,还拿不到额度。

4月30日报,李嘉诚的长和发出采访通知,将与小米合组全球策略联盟。据了解,双方将在业务上展开合作,暂不涉及股权交易。

在过去成立的8年时间里,小米打造的生态帝国渐渐显露,各项指标均符合港交所关于同股不同权上市的规定。2017年手机销量超9240万台,增长74%,年收入超1000亿元。除了智能手机,小米的主营业务拓展至包括、互联网服务业务、物联网及生活消费产品等方面,并表现出色。

不过,多家机构人士均担心小米的IPO,将会带来市场流动性的缩紧。平安好医生上周为其11亿美元IPO锁定散户投资者时,市场参与者已经尝到了巨额IPO带来现金紧缩问题的滋味,衡量市场流动性的关键指标——香港一个月Hibor创下近十年来的最大涨幅。

作为对比,小米的融资额将达到100亿美元。此前在最新的人事调整中,小米两位联合创始人周光平、黄江吉因个人原因辞去管理职务,即是为IPO作最后铺垫。

港交所和香港,都站在这有趣的历史博弈节点上